豆油和豆粕作为大豆压榨的主要产品,受季节性及消费性特征影响,价格走势具有此消彼长的关系。如果豆粕价格受到需求推动而上涨,势必导致油厂提高产量,同时按固定比率生产出的豆油将可能造成油脂市场供给过剩,从而抑制豆油价格,反之亦然。这一规律成为油粕之间存在套利可行性的依据。同样,菜油和菜粕之间也存在同样的规律。

从季节角度分析,二、三季度处于饲料消费旺季,油脂消费淡季,油粕比存在收窄的季节性趋势;一、四季度处于油脂消费旺季,饲料消费淡季,油粕比存在扩大的季节性趋势。从品种走势分析,我们认为:油脂价格在2017年度由于棕榈油减产预期及原油主产国达成减产协议带动,上半年呈现偏强走势;夏季油脂整体消费减少叠加棕榈油消费增加挤占豆油市场份额,以及四季度油脂需求增加,油脂价格或将呈现先抑后扬走势。

蛋白粕方面,USDA数据显示,2017年全球油籽库存消费比增高,大豆库存消费比提升,粕类价格持续上涨缺乏支撑,但南美和北美大豆在播种、生长和成熟期的天气炒将给粕类带来阶段性行情。 结合油脂和油料走势预判,我们预计2017年度前三季度油粕比走势或将先扬后抑,四季度恢复性走高。菜籽类油粕比走势整体跟随豆类走势,但菜籽油抛储或将对油粕比走势产生扰动。

一、油粕比套利的可行性

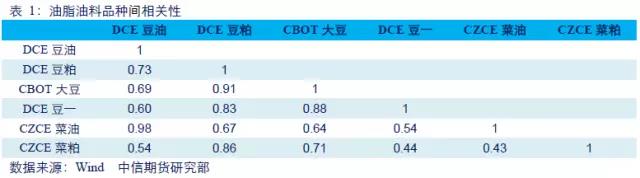

豆油和豆粕作为大豆压榨的主要产品,受季节性及消费性特征影响,价格走势具有此消彼长的关系。如果豆粕价格受到需求推动而上涨,势必导致油厂提高产量,同时按固定比率生产出的豆油将可能造成油脂市场供给过剩,从而抑制豆油价格,反之亦然。这一规律成为油粕之间存在套利可行性的依据。同样,菜油和菜粕之间也存在同样的规律。通常情况下,大豆压榨产物——豆油和豆粕的产出物比值约2:8,豆油和豆粕的单位价值比值约2-3:1。菜籽压榨产物——菜油和菜粕的产出物比值约4:6,菜油和菜粕的单位价值比值约2.5-3.5:1。

二、季节性走势分析

粕类方面,二、三季度处于饲料消费旺季,豆粕、菜粕价格走高的概率较大;油脂方面,二、三季度气温逐步升高,油脂整体消费逐步减少叠加棕榈油用量增加挤占豆油、菜油的市场份额,豆油、菜油价格走弱的概率较大。

油 粕比方面,二、三季度处于饲料消费旺季,油脂消费淡季,且4-9月份处于北美大豆播种、生长及成熟期的天气炒作阶段,油粕比存在收窄的季节性趋势;一、四季度处于油脂消费旺季,饲料消费淡季,油粕比存在扩大的季节性趋势。

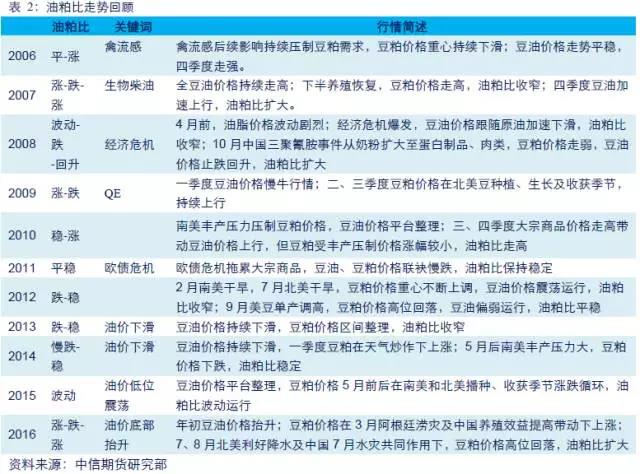

三、油粕比历年走势回顾

(一)分合约走势回顾

2006年至今,在过往的11个一月交割合约中,油粕比年度整体走势偏弱的有6个,走势偏强的有4个,走势平稳的有1个。其中,4-9月油粕比走弱的概率最大,这与4-9月份北美豆播种、生长和收获期间的天气炒作,及二、三季度饲料消费旺季关系密切,与我们前文的判断相符。

2006年至今,在过往的11个五月交割合约中(包含Y1705/M1705),油粕比年度整体走势偏弱的有5个,走势偏强的有3个,走势平稳的有3个。其中,9-12月油粕比走强的概率最大,这与四季度油脂消费提升、饲料消费减少关系密切,与我们前文的判断相符。在油粕比Y0905/M0905、Y1305/M1305和Y1405/M1405整体走势偏弱的3个年度中,豆油价格整体下行是带动油粕比走弱的主要原因。

2006年至今,在过往的11个九月交割合约中(不包含Y1709/M1709),油粕比年度整体走势偏弱的有3个,走势偏强的有3个,走势平稳及波幅明显的有5个。9月合约油粕比没有明显的统计规律。 在油粕比Y1209/M1209、Y1309/M1309和Y1409/M1409整体走势偏弱的3个年度中,豆油价格整体下行是带动油粕比走弱的主要原因。

(二)分年度走势回顾

四、2017年油粕比走势分析

从品种走势分析,我们认为:油脂价格在2017年度由于棕榈油减产预期及原油主产国达成减产协议带动,上半年呈现偏强走势;夏季油脂整体消费减少叠加棕榈油消费增加挤占豆油市场份额,以及四季度油脂需求增加,油脂价格或将呈现先抑后扬走势。蛋白粕方面,USDA数据显示,2017年全球油籽库存消费比增高,大豆库存消费比提升,粕类价格持续上涨缺乏支撑,但南美和北美大豆在播种、生长和成熟期的天气炒将给粕类带来阶段性行情。结合油脂和油料走势预判,我们预计,2017年度前三季度油粕比走势或将先扬后抑,四季度恢复性走高。菜籽类油粕比走势整体跟随豆类走势,但菜籽油抛储或将对油粕比走势产生扰动。

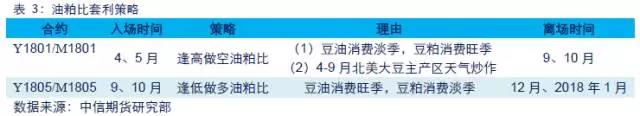

五、油粕比套利操作建议

(1)4、5月至9、10月处于豆粕消费旺季、豆油消费淡季,且处于美豆播种、生长及成熟期的天气炒作阶段,建议逢高做空油粕比。

(2)9、10月至2017-2018年冬季处于豆油消费旺季,豆粕消费高位回落,建议逢低做多油粕比。

六、主要风险

(1)天气。在南美大豆生产情况确定前,依然存在拉尼娜预期。如果拉尼娜未能发生,将利空美豆走势,带动豆粕价格走低,利多油粕比走势。

(2)原油。如果原油价格突破50-60美元整理平台,将带动豆油价格走高,利多油粕比走势。

(3)中美贸易摩擦。中美贸易摩擦可能导致中国大豆进口阶段性遇阻,阶段性推升国内大豆价格,带动豆粕价格走高,利空油粕比走势。(中信期货)

农产品集购网16988-全国大宗农产品电商交易平台;【白糖、油脂、玉米、大豆、小麦、棉花、豆粕】 免费资源发布、采购对接;报价-下单看行情;灵活、便捷更省心; 点击前往报价,查看大宗农产品行情 http://www.16988.com

评论 登录